Инвесторы, желающие получить прибыль с какого-либо предприятия, частного или государственного, покупают их долговые обязательства в виде облигаций. Данный долговой инструмент имеет номинал и дату погашения, т. е. может быть краткосрочным (до года), среднесрочным (от года до 5 лет) и долгосрочным (больше 5 лет). Доход по облигациям может быть разным. В зависимости от способа его получения, выделяют купонные и дисконтные.

Что это такое?

Бескупонные облигации (с дисконтом) — это облигации с нулевым купоном, не имеющим фиксированной выплаты по окончанию действия.

В конце срока действия ценной бумаги инвестор получит сумму, заявленную как номинал (стоимость). В течение времени ее действия проценты не выплачиваются. Облигация с глубоким дисконтом является переходным вариантом между купонными и бескупонными долговыми бумагами.

Откуда доход?

![]() Доходом является разница между начальной стоимостью, за которую инвестор купил долговую бумагу, и ее номинальной стоимостью. Изначально данный вид ценной бумаги всегда продается дешевле, допустим, в размере 75% от номинала. Обладатель после покупки может продать ее, например, за 85% и получить прибыль в 10% стоимости.

Доходом является разница между начальной стоимостью, за которую инвестор купил долговую бумагу, и ее номинальной стоимостью. Изначально данный вид ценной бумаги всегда продается дешевле, допустим, в размере 75% от номинала. Обладатель после покупки может продать ее, например, за 85% и получить прибыль в 10% стоимости.

Второй вариант: дождаться окончания действия (погашение), и получить прибыль в 25%. По сути, доходность такой долговой бумаги — это сумма дисконта, т. е. разница между ценой приобретения и ценой ее продажи или погашения. Прибыль будет только в случае покупки по стоимости ниже номинальной.

Доходность облигаций без купонного дохода опредяляется только разницей между покупкой и погашением (или досрочной продажей).

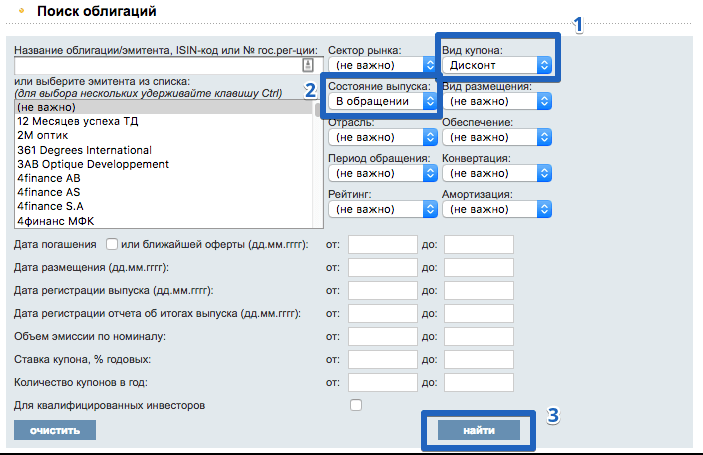

Чтобы найти облигации с дисконтом, можно воспользоваться поиском на сайте rusbonds. Там же можно посмотреть номинальную стоимость бумаги и рыночную цену, заинтересовавших вас бумаг. Кстати, номинал таких бумаг часто отличается от стандартных 1000 рублей.

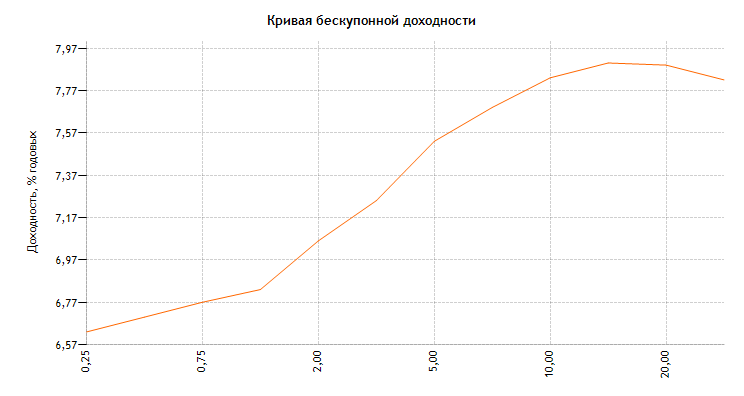

Кривая бескупонной доходности ОФЗ

Кривая бескупонной доходности — это принятый в инвестиционном мире способ для описания структуры процентных ставок в конкретный период времени для однородных долговых ценных бумаг, обладающих одинаковыми качественными характеристиками.

Она является одним из основных индикаторов для определения состояния всего финансового рынка, и главным эталоном для иных финансовых инструментов и различных облигаций.

А о том, что скрывается под понятием «кривой доходности», в общем смысле этого слова, можно посмотреть в следующем видео:

Где смотреть?

Актуальное на сегодняшний день значение кривой бескупонной доходности государственных облигаций, можно посмотреть на специальной странице сайта Центробанка РФ. Кривая строится на базе дат и доходностей облигаций федерального займа (ОФЗ).

Как считается ставка?

На график бескупонной доходности влияют несколько факторов:

- политика Центробанка России (основной пункт: определение ключевой ставки для всех банков РФ);

- инфляция в стране;

- платежеспособность населения;

- уровень ВВП, его рост или падение;

- равновесие спроса и предложения.

Процентная ставка, определяемая Центральным банком, может повышаться или понижаться. Когда ключевая ставка низкая, то кредиты для бизнеса дешевеют, становятся доступными. Тем самым растет производство, наступает экономический рост. Кривая доходности направлена вверх. При росте ключевой ставки происходит обратная ситуация.

Процентная ставка, определяемая Центральным банком, может повышаться или понижаться. Когда ключевая ставка низкая, то кредиты для бизнеса дешевеют, становятся доступными. Тем самым растет производство, наступает экономический рост. Кривая доходности направлена вверх. При росте ключевой ставки происходит обратная ситуация.

В стране со «здоровой» экономикой, ростом ВВП, низкой инфляцией и платежеспособностью населения (рост зарплат, пенсий и социальных выплат) кривая доходности направлена вверх. При нестабильной обстановке в стране, снижении ВВП и доходов населения (снижение зарплат, пенсий, урезание социальных пособий) кривая на графике будет направлена вниз. Когда график доходности остается на одном уровне, это говорит о переходном этапе в экономике страны.

ВАЖНО! Особым фактором является баланс спроса и предложения и его колебания. Усилия инвесторов направлены на покупку облигаций компаний, чьи доходы, по их прогнозам, увеличатся в будущем. Долговые ценные бумаги активно развивающегося предприятия будут пользоваться спросом, а значит будет расти их доходность.

Формулы для расчета

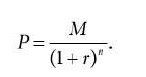

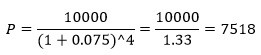

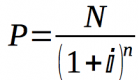

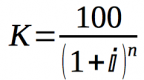

Определить стоимость дисконтной долговой ценной бумаги просто, т. к. у нее только одна выплата – погашение номинала N в конце ее действия. Рассчитывается она следующим образом:

,

,

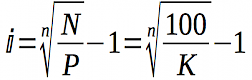

где n – это время обладания дисконтной облигацией, выраженное в годах.

Курс дисконтной долговой бумаги определяется так:

Определить доходность дисконтной облигации к погашению, зная ее цену и курс, можно по формуле:

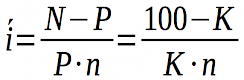

Когда облигация является краткосрочной, или колебания рыночной ставки небольшие, определить доходность можно по простой процентной ставке:

, где N-P – это доход обладателя облигации.

, где N-P – это доход обладателя облигации.

Краткосрочные гособлигации

Краткосрочные бескупонные долговые бумаги, выпускаемые государством, широко распространены в Великобритании и США. В России подобный долговой инструмент использовался до технического дефолта по ГКО в 1998 году. До 17 августа доходность ГКО выросла почти в полтора раза (до 130-140%). Неспособность государства справиться с выплатами по ГКО привели к тяжелому экономическому кризису.

После нескольких лет восстановления, рынок облигаций начал набирать обороты. До 2008 года набирал темп больше выпуск корпоративных долговых ценных бумаг, чем государственных (на 40% больше к 2008 году). Пик доходности по гособлигациям в России был в 2009 году (около 15%).

Корпоративные без купона

Корпоративные облигации имеют более высокую доходность, но являются более рискованными, зависящими от рыночных условий. По данным ММВБ, корпоративные долговые бумаги, обладающие низкой рискованностью, имеют доходность в среднем 8% ежегодно (зависит от эмитента), иногда встречаются с доходностью в 10-11%.

Корпоративные облигации имеют более высокую доходность, но являются более рискованными, зависящими от рыночных условий. По данным ММВБ, корпоративные долговые бумаги, обладающие низкой рискованностью, имеют доходность в среднем 8% ежегодно (зависит от эмитента), иногда встречаются с доходностью в 10-11%.

Более высокий процент облигаций будет означать высокую степень риска. К сожалению, таких бумаг выпускают мало, все их можно найти, например, на сайте rusbonds, о котором писалось выше.

Заключение

Дисконтные облигации — это хорошее решение в плане своей доходности. Но, как любой финансовый инструмент, они являются рискованным способом получения прибыли, т. к. зависят от многих факторов.